商业银行互联网贷款管理的一系列政策措施要求下东营银行互联网贷款余额将逆势大幅增长

在商业银行互联网贷款管理的一系列政策措施要求下,2021年大部分商业银行互联网贷款余额将出现或多或少的下降,而东营银行互联网贷款余额将逆势大幅增长。

最近几天,中国程心国际评级对东营银行的评级报告显示,截至2021年末,该行互联网贷款余额较去年末增长49.57%,至36.72亿元,占贷款总额的4.45%,其中山东省内客户约占80%。

评级报告显示,东营银行的网贷是该行与小赢科技,即刻消费金融等机构开展的线上联合贷款和助贷业务,提供基于消费场景的线上小额信用贷款由于网贷业务面临很大的政策风险,未来仍需关注这一点评级报告指出

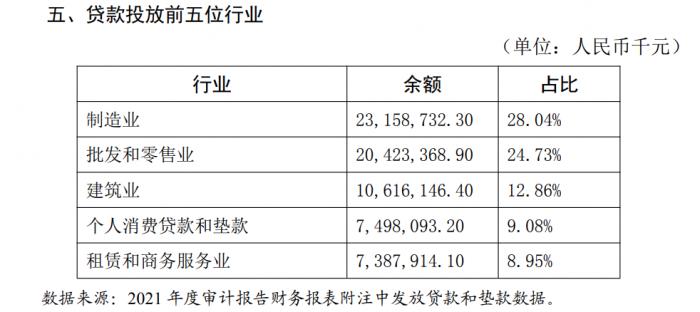

数据显示,截至2021年末,东营银行总资产1512.06亿元,贷款余额812.69亿元,较2020年末增长27.59%,其中短期贷款余额533.18亿元,增长46.81%。

评级报告显示,从贷款类型来看,截至2021年末,东营银行个人贷款余额120.08亿元,较2020年末增长58.31%,占总贷款的比重提升至14.54%,但占比仍较低,其中,经营性贷款,抵押贷款和消费贷款分别占贷款总额的5.46%,3.86%和5.22%。

至于网贷政策风险,从上述山东省内80%左右的客户可以看出,东营银行有近20%的异地贷款为互联网贷款2020年7月发布的《商业银行网络贷款管理暂行办法》规定,地方法人银行应主要服务本地客户,审慎开展跨注册辖区业务,有效识别和监控跨注册辖区业务发展情况,2021年2月发布的《关于进一步规范商业银行互联网贷款业务的通知》进一步规定,地方法人银行开展互联网贷款业务应当服务于本地客户,不得跨注册辖区开展互联网贷款业务要求自2022年1月1日起执行,存量业务自然结算

最近几天,银监会发布《关于加强商业银行互联网贷款业务管理提高金融服务质量和效率的通知》,进一步提出商业银行要提高互联网贷款风险管控能力,独立有效开展身份核验,授信审批,合同签订等工作,严格履行贷款调查,风险评估,授信管理,贷款资金监控等主体责任,商业银行应当规范与第三方机构的互联网贷款合作业务,签订共同投资,信息科技合作等合作协议,明确各方权利和责任,不得将其他服务协议与贷款投资协议混用同时,过渡期调整至2023年6月30日

一位北方城商行人士告诉21世纪经济报道记者,银行自主风控,自主经营是一个不断深化,不断完善的过程网贷新规迭代调整时间越长,验收标准越高,实际压力越大

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

下一篇: 返回列表